¿Qué información contiene el modelo 390 en régimen general?

El Modelo 390 “IVA. Declaración Resumen Anual” contendrá todos los ingresos y gastos relacionados con la actividad económica, del periodo correspondiente, de manera similar al modelo 303, pero con carácter anual.

La información necesaria anfix la toma de los asientos contables de facturas emitidas y recibidas, incluyendo también las rectificativas, y las compras de bienes de inversión, teniendo en cuenta los diferentes tipos de operación de cada uno de ellos. Además también tomará información de los modelos 303 presentados durante el año.

Atención: para que la información de los modelos 303 se tenga en cuenta, estos modelos han de estar en anfix en estado «presentado».

Veamos la información de cada apartado:

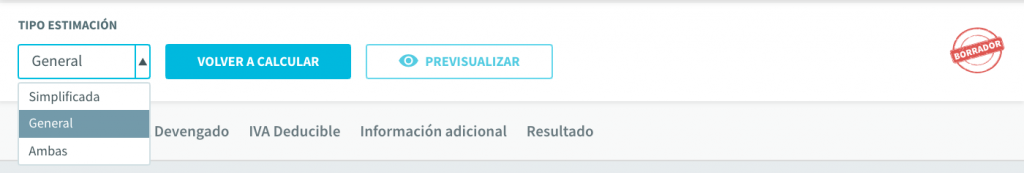

CABECERA

- TIPO DE ESTIMACIÓN: aquí aparecen las opciones de: Simplificada, General y Ambas.

- Botón «VOLVER A CALCULAR»: Pulsando este botón se importarán de nuevo los datos de contabilidad, borrándose lo que hubiera anteriormente.

- Botón «PREVISUALIZAR»: Muestra cómo quedaría el modelo relleno.

- Indicador de estado (sello de la esquina superior derecha): indica cómo se encuentra el modelo en el cada momento. Antes de guardarlo, el estado será “borrador”, y cambiará a listo para presentar una vez pulses en “GUARDAR” el modelo.

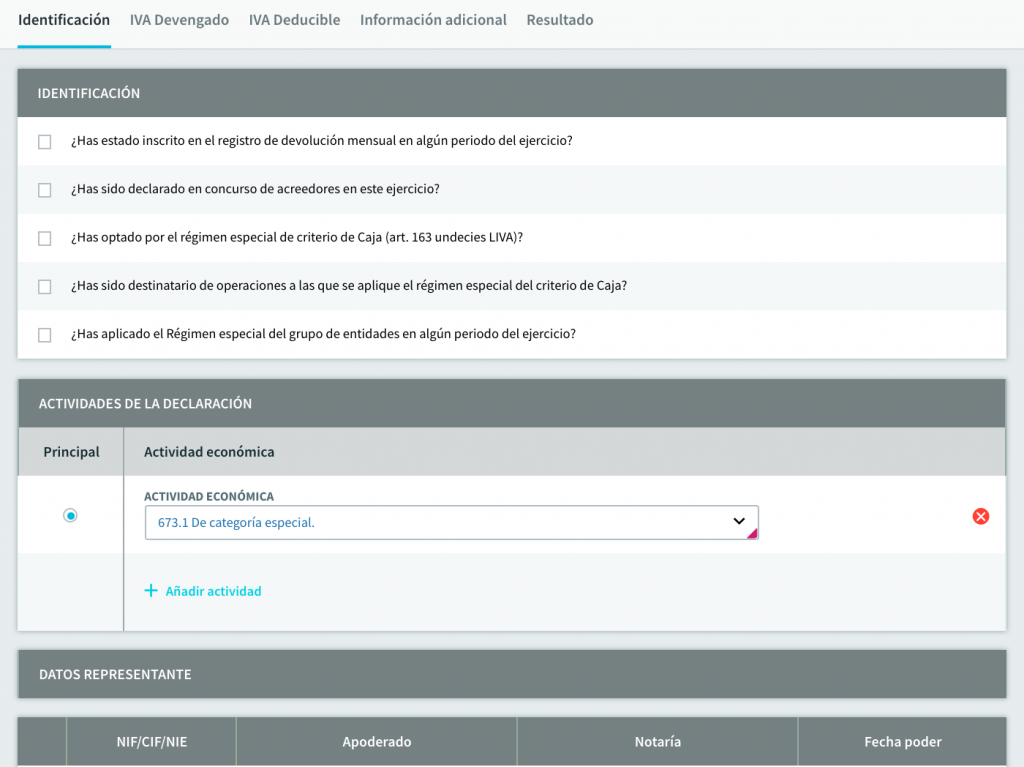

IDENTIFICACIÓN

En esta sección se informa de la situación de la empresa, en referencia a éste modelo indicando si:

- Está inscrito en el registro de devolución mensual

- Está en concurso de acreedores

- Acogido al criterio de caja

- Destinatario de operaciones de caja

- Has aplicado el Régimen especial del grupo de entidades

Si la empresa se acoge a criterio de caja y esto se indicó en la configuración de la empresa, esta casilla aparecerá marcada. Pulsa aquí para ver cómo configurar estos datos.

En el apartado de «Actividades de la declaración», aparecerá la actividad/es a las que se dedica la empresa, y que se indicaron en la configuración de la empresa. (En CONFIGURACIÓN → ACTIVIDADES). Siempre se puede introducir desde esta pestaña, pulsando en “AÑADIR ACTIVIDAD”, y automáticamente quedará guardada en la configuración de la empresa, para que en los próximos modelos que generes, ya aparezca.

Igual que en el modelo 303, la información de las pestañas de IVA devengado, IVA deducible e Información Adicional, anfix la toma de los asientos de contabilidad, teniendo en cuenta el tipo de asiento y tipo de operación.

IVA DEVENGADO

- Régimen ordinario (casillas 01 a 06): se cargará la suma de las Bases Imponibles y cuotas de IVA de los asientos tipo “Factura emitida”, con tipo de operación “Operaciones interiores sujetas a IVA”.

- Operaciones intragrupo (casillas 500 a 505): este apartado aparecerá si se seleccionó la opción de “¿Ha aplicado el Régimen especial del grupo de entidades en algún periodo del ejercicio?«. Se completará de forma manual.

- Régimen especial del criterio de caja (casillas 643 a 647): este apartado aparecerá si la empresa se acoge al criterio de caja, y así se indicó en la configuración. Aquí tendremos la suma de las Bases Imponibles y cuotas de IVA de los asientos tipo “Factura emitida”, con tipo de operación “Operaciones interiores sujetas a IVA”.

- Régimen especial de bienes usados, objetos de arte, antigüedades y objetos de colección (casillas 07 a 12): podremos introducir los datos de forma manual.

- Régimen especial de agencias de viaje (casillas 13 y 14): hace referencia a la prestación de servicios de mediación en nombre y por cuenta ajena relativos a servicios de transporte de viajeros y sus equipajes que las agencias de viajes presten al destinatario… Podremos introducir los datos de forma manual.

- Adquisiciones intracomunitarias de bienes (casillas 21 a 26): tendremos la suma de las Bases Imponibles y cuotas de IVA de los asientos tipo “Factura recibida” o “Bien de inversión – Compra”, y tipo de operación, “Adquisición intracomunitaria”.

- Adquisiciones intracomunitarias de servicios (casillas 545 a 552): tendremos la suma de las Bases Imponibles y cuotas de IVA de los asientos tipo “Factura recibida” o “Bien de inversión – Compra”, y tipo de operación, “Inversión Sujeto pasivo» o «Servicios recibidos de la U.E.”.

- IVA devengado en otros supuestos de inversión de sujeto pasivo (casillas 27 y 28): podremos introducir los datos de forma manual.

- Modificación bases y cuotas (casillas 29 y 30): tendremos la suma de las Bases Imponibles y cuotas de IVA de los asientos tipo:

- “Rectificativa – factura recibida” con tipo de operación “ Inversión Sujeto Pasivo o Servicios recibidos de la UE” o “Adquisición intracomunitaria”.

- “Rectificativa – factura emitida” con tipo de operación “Operación interior de IVA deducible”.

- “Rectificativa – Bien de inversión” con tipo de operación “Inversión Sujeto Pasivo o Servicios recibidos de la UE” o “Adquisición intracomunitaria”.

- Modificación de bases y cuotas de operaciones intragrupo (casillas 649 y 650): al igual que ocurría en las casillas 500 a 505, únicamente aparecerá este apartado si se seleccionó la opción de “¿Ha aplicado el Régimen especial del grupo de entidades en algún periodo del ejercicio?«. Se completará de forma manual.

- Modificación de bases y cuotas por auto de declaración de concurso (casillas 31 y 32): podremos introducir esta información de forma manual.

- Total bases y cuotas IVA (casillas 33 y 34): tendremos el sumatorio de las bases imponibles y cuotas de iva anteriores.

- Recargo de equivalencia (casillas 35-36, 599-602, 41-42): tendremos la suma de las Bases Imponibles y cuotas de Recargo de Equivalencia de los asientos tipo “Factura emitida” y tipo de operación “Operaciones interiores sujetas a IVA”, que tengan recargo de equivalencia.

- Modificación recargo de equivalencia (casillas 43-44): tendremos la suma de las Bases Imponibles y cuotas de Recargo de Equivalencia de los asientos tipo “Rectificativa – factura emitida” y tipo de operación “Operaciones interiores sujetas a IVA”, que tengan recargo de equivalencia.

- Modificación recargo de equivalencia por auto declaración de concurso (casillas 41-42): podremos introducir los datos de forma manual.

- Total cuotas IVA y recargo de equivalencia (casilla 47): tendremos el sumatorio de las casillas 34 , 36 , 600 , 602 , 42 , 44 y 46.

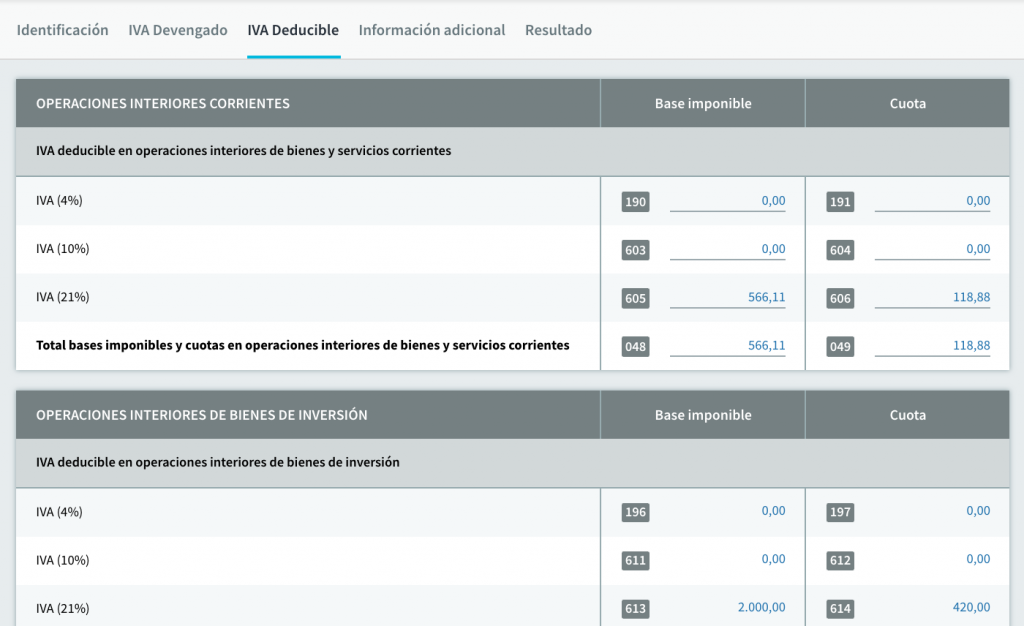

IVA DEDUCIBLE

- OPERACIONES INTERIORES CORRIENTES:

- IVA deducible en operaciones interiores de bienes y servicios corrientes (casillas 190 a 195, 555 a 558 y 603 a 606 ): tendremos la suma de las Bases Imponibles y cuotas de IVA de los asientos tipo “Factura recibida”, con tipo de operación “Operaciones interiores sujetas a IVA”.

- Total bases imponibles y cuotas en operaciones interiores de bienes y servicios corrientes (casillas 48 y 49): tendremos la suma de las casillas anteriores correspondientes.

Si se indicó régimen especial de grupo, también aparecerán las siguientes casillas:

-

- IVA deducible en operaciones intragrupo de bienes y servicios corrientes (casillas 506-511, 559-5562 y 607-610): podremos introducir los datos de este tipo de operaciones de forma manual.

- Total bases imponibles y cuotas deducibles en operaciones intragrupo de bienes y servicios corrientes (casillas 512-513): tendremos la suma de las casillas anteriores correspondientes.

- OPERACIONES INTERIORES BIENES DE INVERSIÓN:

- IVA deducible en operaciones interiores de bienes de inversión (casillas 196 a 201, 563 a 566 y 611 a 614): tendremos la suma de las Bases Imponibles y cuotas de IVA de todos los asientos tipo “Bien de inversión – Compra”, y tipo de operación , “Operación interior de IVA deducible”.

- IVA deducible en operaciones intragrupo de bienes de inversión (casillas 514-519, 567-570 y 615 -618): podremos introducir los datos de este tipo de operaciones de forma manual.

- Total bases imponibles y cuotas en operaciones interiores de bienes de inversión (casillas 50 y 51): tendremos la suma de las casillas anteriores correspondientes.

- IMPORTACIONES Y ADQUISICIONES INTRACOMUNITARIAS DE BIENES Y SERVICIOS

- IVA deducible en importaciones bienes corrientes (casillas 202-207, 571-572, 619-622): tendremos la suma de las Bases Imponibles y cuotas de IVA de todos los asientos tipo “Factura recibida” y tipo de operación , “Importaciones”.

- Total bases imponibles y cuotas en importaciones de bienes corrientes (casillas 52 y 53): tendremos la suma de las casillas anteriores correspondientes.

- IVA deducible en importaciones bienes de inversión (casillas 208-213, 575-578, 623-626): tendremos la suma de las Bases Imponibles y cuotas de IVA de todos los asientos tipo “Bien de inversión – Compra” y tipo de operación , “Importaciones”.

- Total bases imponibles y cuotas en importaciones de bienes de inversión (casillas 54 y 55): tendremos la suma de las casillas anteriores correspondientes.

- IVA deducible en adquisiciones intracomunitarias de bienes corrientes (casillas 214-219, 579-584, 627-630): tendremos la suma de las Bases Imponibles y cuotas de IVA de todos los asientos tipo “Factura recibida” y tipo de operación , “Adquisición Intracomunitaria”.

- Total bases imponibles y cuotas en adquisiciones intracomunitarias de bienes corrientes (casillas 56 y 57): tendremos la suma de las casillas anteriores correspondientes.

- IVA deducible en adquisiciones intracomunitarias de servicios (casillas 587-596, 635-638): tendremos la suma de las Bases Imponibles y cuotas de IVA de todos los asientos tipo “Factura recibida” y tipo de operación , “Inversión Sujeto Pasivo o Servicios recibidos de la UE”.

- Total bases imponibles y cuotas en adquisiciones intracomunitarias de servicios (casillas 597 y 598): tendremos la suma de las casillas anteriores correspondientes.

- OTRAS:

- Compensaciones en régimen especial de la agricultura, ganadería y pesca (casillas 60 y 61): tendremos la suma de las Bases Imponibles y cuotas de IVA de los asientos tipo “Factura recibida» y “Bien de inversión – Compra” con tipo de operación “Compensaciones Agrarias”.

- Rectificación de las deducciones (casillas 639 y 62): tendremos la suma de las Bases Imponibles y cuotas de IVA de los asientos tipo “Factura recibida» y “Bien de inversión – Compra”con tipo de operación “IVA no deducible”.

- Rectificación de deducciones por operaciones intragrupo (casillas 651 y 652): podremos introducir los datos de este tipo de operaciones de forma manual.

- Regularización de bienes de inversión (casilla 63): podremos introducir los datos de este tipo de operaciones de forma manual.

- Regularización por aplicación porcentaje definitivo de prorrata (casilla 522): tendremos el importe resultante del asiento de regularización correspondiente a la prorrata. Sólo 4T o mes 12, únicamente si la empresa aplica la regla de la prorrata.

- Suma deducciones (casilla 64): tendremos la suma de las casillas anteriores correspondientes.

- Resultado régimen general (casilla 65): tendremos la diferencia entre el total del IVA devengado (casilla 47) y la suma de las deducciones (casilla 64).

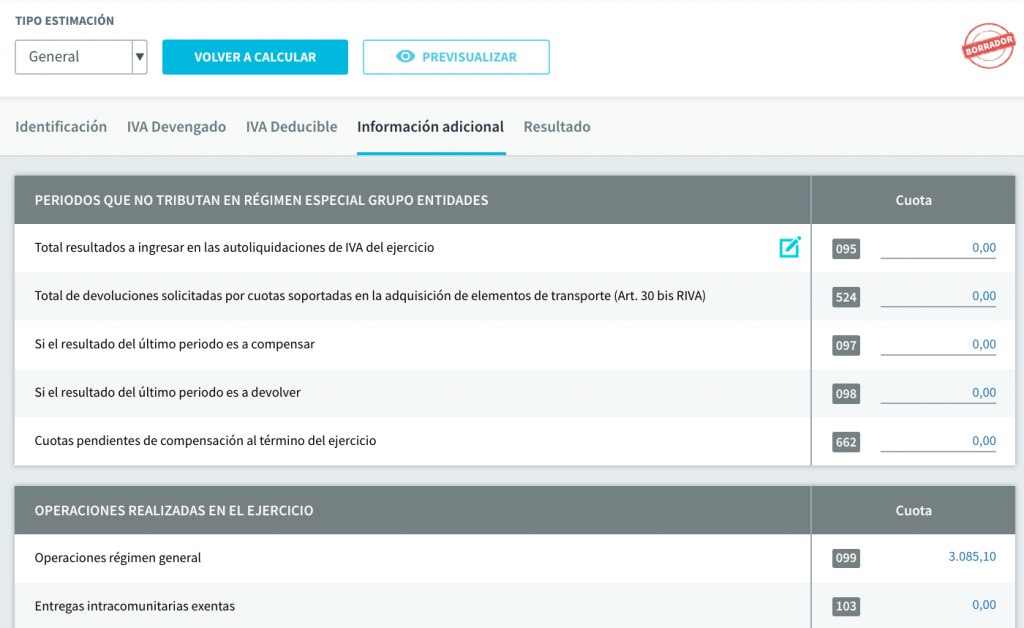

INFORMACIÓN ADICIONAL

- PERIODOS QUE NO TRIBUTAN EN RÉGIMEN ESPECIAL GRUPO ENTIDADES

- Total resultados a ingresar en las autoliquidaciones de IVA del ejercicio (casilla 95): tendremos la suma de las cantidades a ingresar por los modelos 303 (casilla 71). Si has presentado complementaria o sustitutiva del modelo 303, se tendrá en cuenta.

- Total de devoluciones solicitadas por cuotas soportadas en la adquisición de elementos de transporte (casilla 524): a introducir manualmente.

- Si el resultado del último periodo es a compensar (casilla 97): tendremos el importe del resultado de la última autoliquidación (casilla 71 del modelo 303 del T4) en caso de que éste fuera a compensar.

- Si el resultado del último periodo es a devolver (casilla 98): tendremos el importe del resultado de la última autoliquidación (casilla 71 del modelo 303 del T4) en caso de que éste fuera a devolver.

- Cuotas pendientes de compensación al término del ejercicio (casilla 662): Se indicarán manualmente. Sólo aplicará para el régimen general de entidades.

- OPERACIONES REALIZADAS EN EL EJERCICIO

- Operaciones régimen general (casilla 99): tendremos el sumatorio de todas las Bases Imponibles de las casillas de operaciones en régimen general.

- Operaciones a las que habiéndoles sido aplicado el régimen especial del criterio de caja hubieran resultado devengadas conforme a la regla general de devengo contenida en el art. 75 LIVA (casilla 653): únicamente aparecerá en caso de que se haya seleccionado la opción de «¿Ha optado por el régimen especial del criterio de caja (art. 163.undecies LIVA?». Tendremos la suma de las Bases Imponibles de los asientos tipo “Factura emitida” y “Factura emitida – Rectificativa”, con tipo de operación “Operaciones interiores sujetas a IVA”, que apliquen criterio de caja.

- Entregas intracomunitarias exentas (casilla 103): tendremos el sumatorio de las Bases Imponibles de los asientos tipo “Factura emitida” y “Rectificativa – Factura emitida” con tipo de operación “Entregas intracomunitarias”.

- Exportaciones y otras operaciones exentas con derecho a deducción (casilla 104): tendremos el sumatorio de las Bases Imponibles de los asientos tipo “Factura emitida” y “Rectificativa – Factura emitida” con tipo de operación “Operaciones con Canarias, Ceuta y Melilla” o “Exportaciones”.

- Operaciones exentas sin derecho a deducción (casilla 105): tendremos el sumatorio de las Bases Imponibles de los asientos tipo “Factura emitida” y “Rectificativa – Factura emitida” con tipo de operación “Operaciones exentas sin derecho a deducción”.

- Operaciones no sujetas por reglas de localización o con inversión de sujeto pasivo (casilla 110): tendremos el sumatorio de las Bases Imponibles de los asientos tipo “Factura emitida” y “Rectificativa – Factura emitida” con tipo de operación “Operaciones no sujetas a IVA o Inversión del Sujeto pasivo con derecho a deducción”.

- Entregas de bienes objeto de instalación o montaje en otros Estados miembros (casilla 112): podremos introducir esta información de forma manual. Hace referencia al importe de las entregas de bienes que se tengan que instalar o montar antes de su puesta a disposición, cuando la instalación se ultime en otros Estados miembros de la Comunidad Europea. Teniendo en cuenta, únicamente, aquellos casos en que la instalación o montaje implique la inmovilización de los bienes entregados y su coste exceda del 15% de la total contraprestación correspondiente a la entrega de bienes.

- Operaciones en régimen simplificado (casilla 100): a rellenar manualmente.

- Operaciones en régimen especial de la agricultura, ganadería y pesca (casilla 101): a rellenar manualmente.

- Operaciones realizadas por sujetos pasivos acogidos al régimen especial de recargo de equivalencia (casilla 102): a rellenar manualmente.

- Operaciones en régimen especial de bienes usados, objetos de arte, antigüedades y objetos de colección (casilla 227): a rellenar manualmente.

- Operaciones en régimen especial de Agencias de Viajes (casilla 228): podremos introducir esta información de forma manual. Hace referencia al importe total, excluido el IVA, de las prestaciones de servicios sujetas y no exentas efectuadas por el sujeto pasivo durante el año natural en régimen especial de agencias de viajes.

- Entregas de bienes inmuebles y operaciones financieras no habituales (casilla 106): podremos introducir esta información de forma manual. Hace referencia al importe de las entregas de bienes inmuebles, sujetas al Impuesto, cuando las estas no constituyan la actividad habitual del sujeto pasivo, y el importe de las operaciones financieras del artículo 20.Uno.18 de la Ley del IVA que tengan la misma consideración.

- Entregas de bienes de inversión (casilla 107): podremos introducir esta información de forma manual. Hace referencia al importe de las entregas de bienes, sujetas al Impuesto, que según lo dispuesto en el artículo 108 de la Ley del IVA, tengan la naturaleza de bienes de inversión para el transmitente.

- Total volumen operaciones (casilla 108): tendremos el sumatorio de las casillas anteriores correspondientes.

- OPERACIONES ESPECÍFICAS

- Adquisiciones interiores exentas (casilla 230): tendremos la suma de las Bases Imponibles de los asientos tipo “Factura recibida” , “Factura recibida – Rectificativa” ,“Bien de inversión – Compra” y “Bien de inversión – Compra – Rectificativa” con tipo de operación “Operaciones interiores sujetas a IVA”.

- Adquisiciones intracomunitarias exentas (casilla 109): tendremos la suma de las Bases Imponibles de los asientos tipo “Factura recibida” , “Factura recibida – Rectificativa” ,“Bien de inversión – Compra” y “Bien de inversión – Compra – Rectificativa” con tipo de operación “Adquisición intracomunitaria” e “Inversión Sujeto Pasivo o Servicios Recibidos de la UE”.

- Importaciones exentas (casilla 231): tendremos la suma de las Bases Imponibles de los asientos tipo “Factura recibida” , “Factura recibida – Rectificativa” con tipo de operación “Importaciones”.

- Bases Imponibles del IVA soportado no deducible (casilla 232): tendremos la suma de las Bases Imponibles de los asientos tipo “Factura recibida” , “Factura recibida – Rectificativa” con tipo de operación “IVA no deducible”.

- Operaciones sujetas y no exentas que originan el derecho a la devolución mensual (casilla 111): tendremos la suma de las Bases Imponibles de los asientos tipo “Factura recibida” , “Factura recibida – Rectificativa” con tipo de operación “Otras operaciones exentas con derecho a devolución”.

- Entregas interiores de bienes devengadas por inversión del sujeto pasivo como consecuencia de operaciones triangulares (casilla 113): tendremos la suma de las Bases Imponibles de los asientos tipo “Factura recibida” , “Factura recibida – Rectificativa” con tipo de operación “Entregas Intracomunitarias (operaciones triangulares)”.

- Servicios localizados en el territorio de aplicación del impuesto por inversión del sujeto pasivo (casilla 523): podremos introducir esta información de forma manual. Hace referencia al importe de los servicios localizados en el territorio de aplicación del impuesto por inversión del sujeto pasivo según lo dispuesto en el artículo 84. Uno 2º de la Ley del IVA realizados en el ejercicio por el sujeto pasivo.

- Importes de las entregas de bienes y prestaciones de servicios a las que habiéndoles sido aplicado el régimen especial del criterio de caja hubieran resultado devengadas conforme a la regla general de devengo contenida en el art. 75 LIVA (casilla 654): únicamente aparecerá si se marcó la/s opciones de «¿Ha optado por el régimen especial del criterio de caja (art. 163.undecies LIVA?» y/o «¿Ha sido destinatario de operaciones a las que se aplique el régimen especial del criterio de Caja?». Tendremos suma de las Bases Imponibles de los asientos tipo “Factura emitida” , “Factura emitida – Rectificativa” con tipo de operación “Operaciones interiores sujetas a IVA”, con criterio de caja.

- Importes de las adquisiciones de bienes y servicios a las que les sea de aplicación o afecte el régimen especial del criterio de caja conforme a la regla general de devengo contenida en el art. 75 LIVA (casilla 656): únicamente aparecerá si se marcó la/s opciones de «¿Ha optado por el régimen especial del criterio de caja (art. 163.undecies LIVA?» y/o «¿Ha sido destinatario de operaciones a las que se aplique el régimen especial del criterio de Caja?». Tendremos suma de las Bases Imponibles de los asientos tipo “Factura recibida” , “Compra – bien de inversión”, “Factura recibida – Rectificativa” y “Compra – Bien de inversión – Rectificativa” con tipo de operación “Operaciones interiores sujetas a IVA”, con criterio de caja.

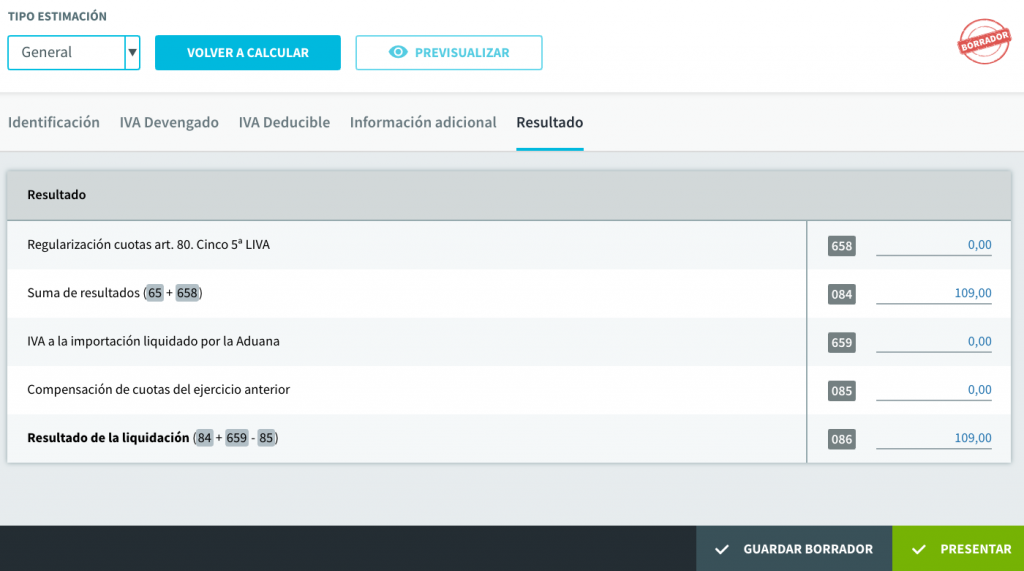

RESULTADO

- Regularización cuotas art. 80. Cinco 5ª LIVA (casilla 658): podremos introducir de forma manual, el importe correspondiente a las cuotas soportadas que no pudo deducirse y de las que resulta deudor frente a la Hacienda Pública a lo largo del año.

- Suma de resultados (casilla 84): tendremos la suma de las casillas 65 y 658. Si el tipo de autoliquidación fuera «Ambas», es decir, general y simplificada, también sumaría la casilla 83.

- IVA a la importación liquidado por la Aduana (casilla 659): podremos indicar aquí el importe de dicha operación, de forma manual.

- Compensación de cuotas del ejercicio anterior (casilla 85): tendremos la cantidad a compensar de la declaración anterior.

- Resultado de la liquidación (casilla 86): Tendremos la suma de las casilla 84 y 659, restando la cantidad de la 85.