¿Qué información contiene el modelo 303 en régimen simplificado?

El Modelo 303 “IVA. Autoliquidación” en régimen simplificado, contendrá la información relativa al IVA procedente de los valores indicados en los módulos, y de algunas de las facturas de la empresa.

Si elegimos la opción para el régimen simplificado, indicaremos la(s) actividad(es) de la empresa, y se habilitarán los módulos correspondientes. Esta información la podemos indicar de antemano en la configuración de la empresa (apartado de ACTIVIDADES), de manera que se vuelque automáticamente al generar el modelo.

CONTENIDOS DE ESTA PÁGINA DE AYUDA:

- INFORMACIÓN IMPORTANTE para una correcta generación del modelo

- Datos de CABECERA

- Datos de IDENTIFICACIÓN

- Indicando las ACTIVIDADES agrícolas, ganaderas y forestales

- Indicando las ACTIVIDADES de régimen simplificado

- Contenido CASILLA POR CASILLA:

- Preguntas frecuentes:

INFORMACIÓN IMPORTANTE PARA UNA CORRECTA GENERACIÓN DEL MODELO

Hay dos puntos importantes a tener en cuenta, respecto a las facturas contabilizadas que se reflejarán en el modelo:

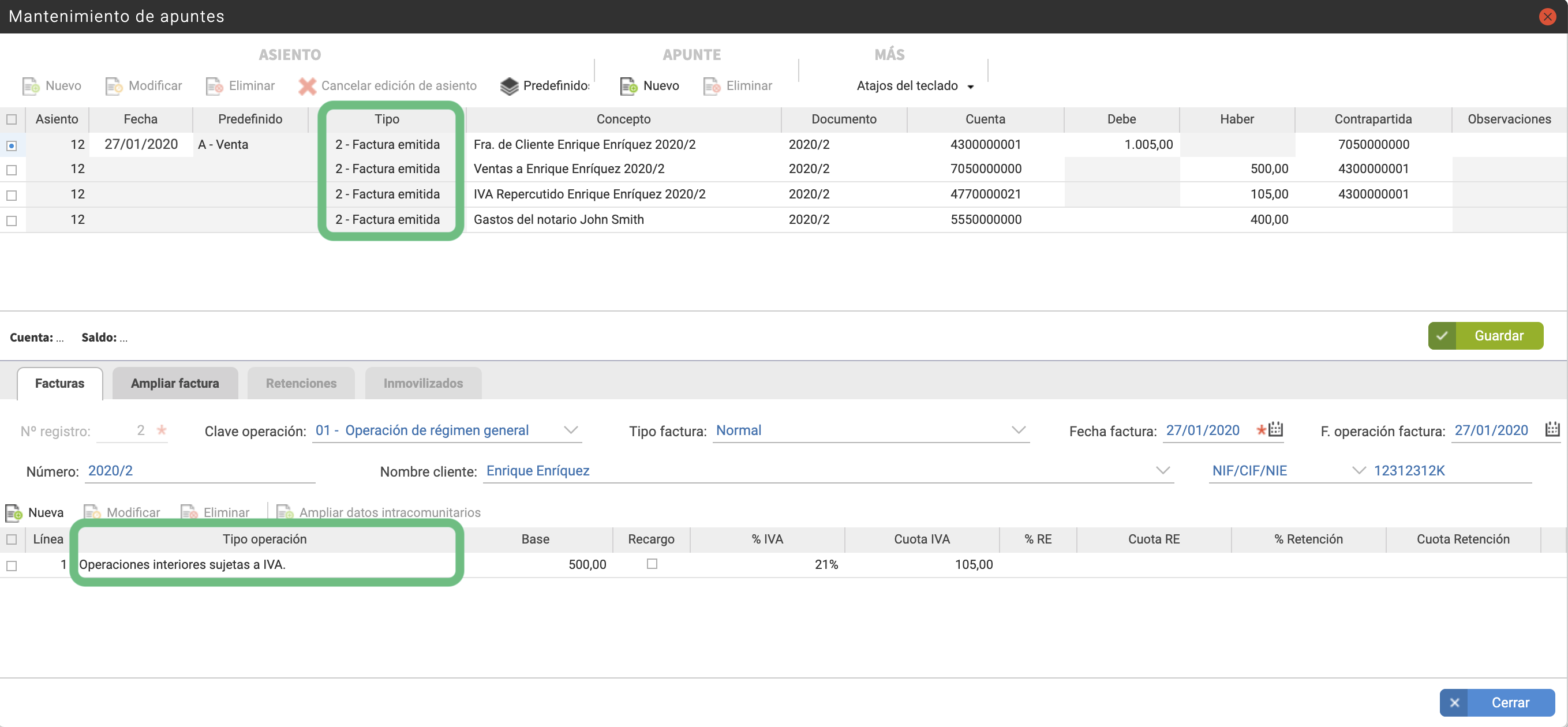

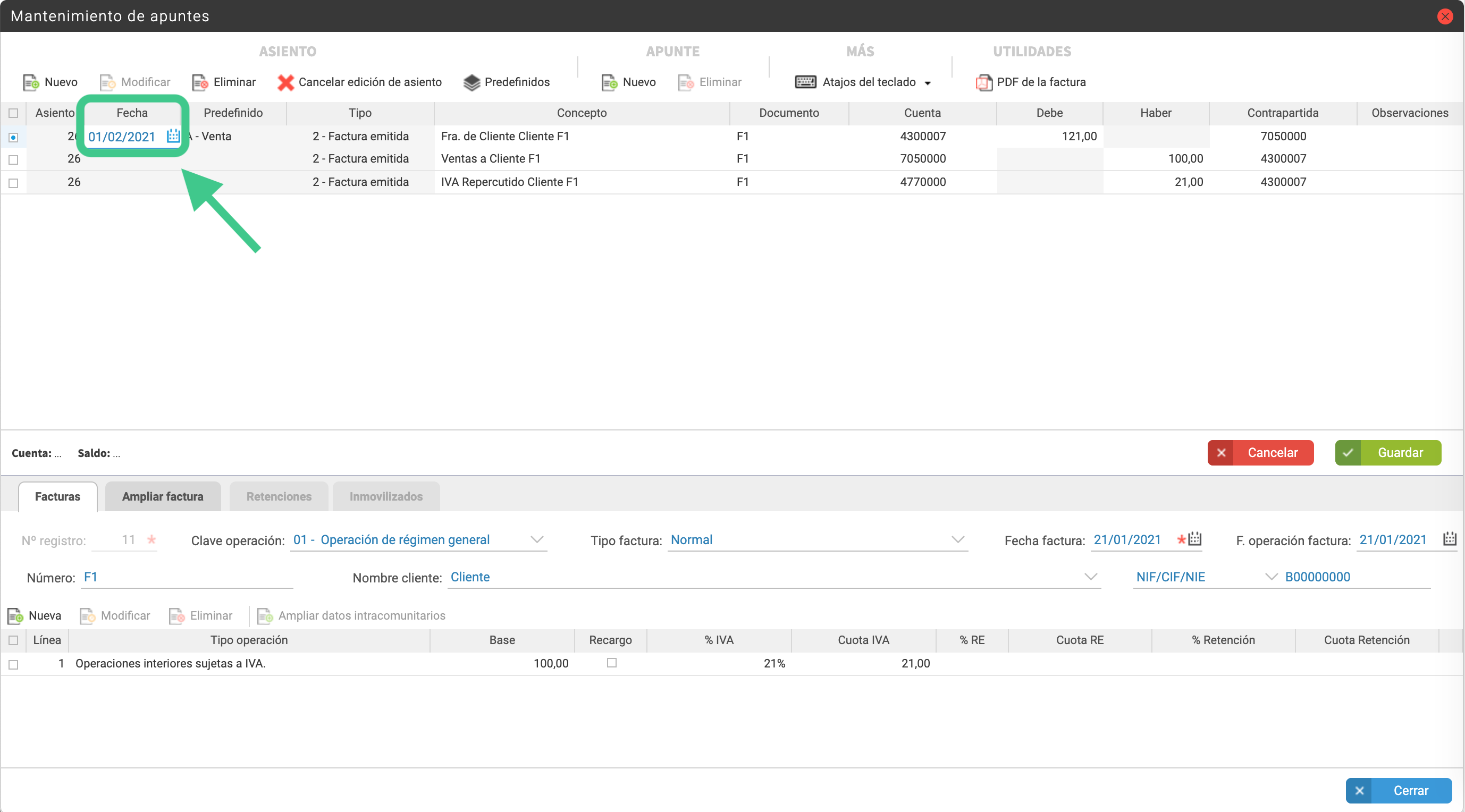

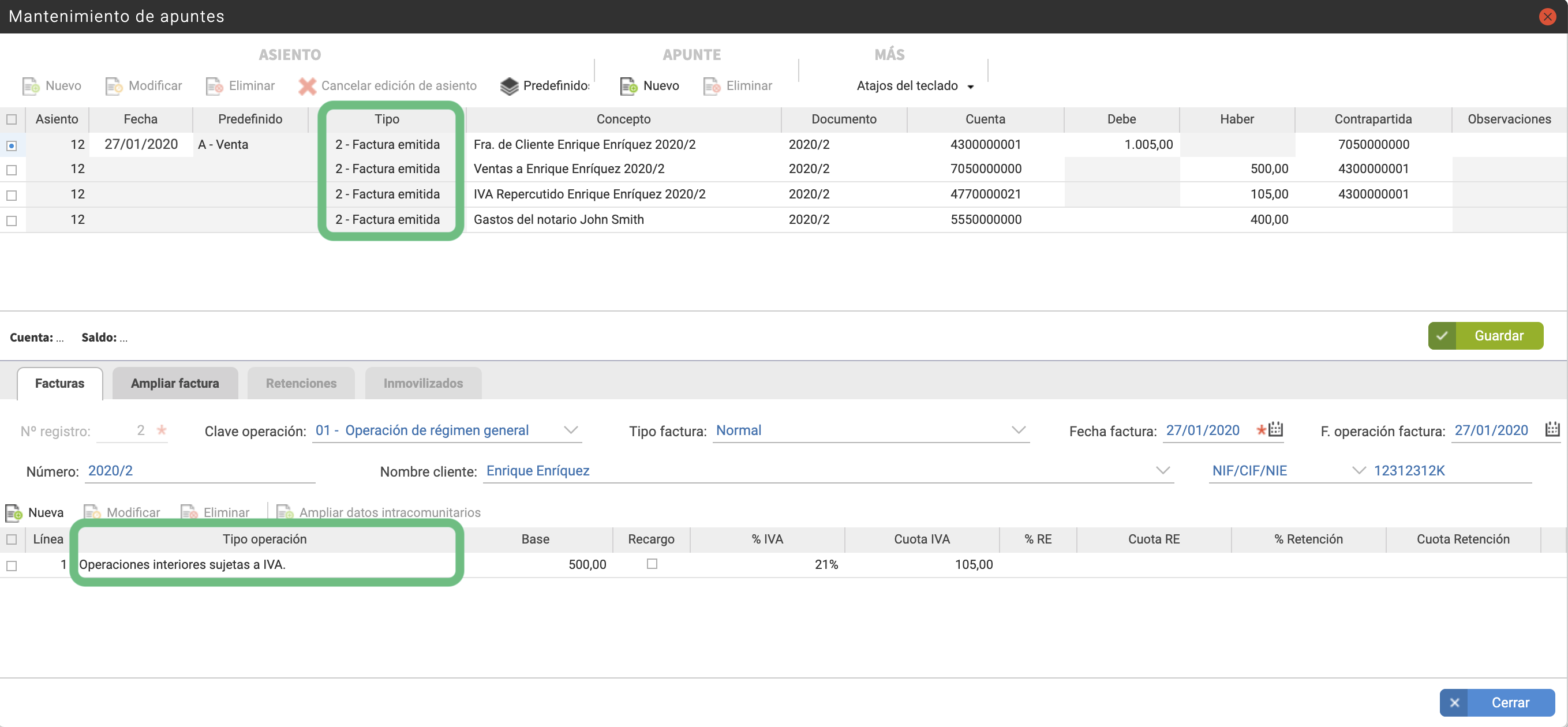

1. Para que las facturas se reflejen correctamente en el modelo 303 (o se excluyan), es imprescindible que el tipo de factura y el tipo de operación sean los correctos. Estos valores los podemos comprobar en el asiento contable de la factura:

Puedes comprobar qué facturas se reflejarán en el régimen simplificado en la sección de «¿En qué casillas se refleja mi factura?» que encontrarás más abajo.

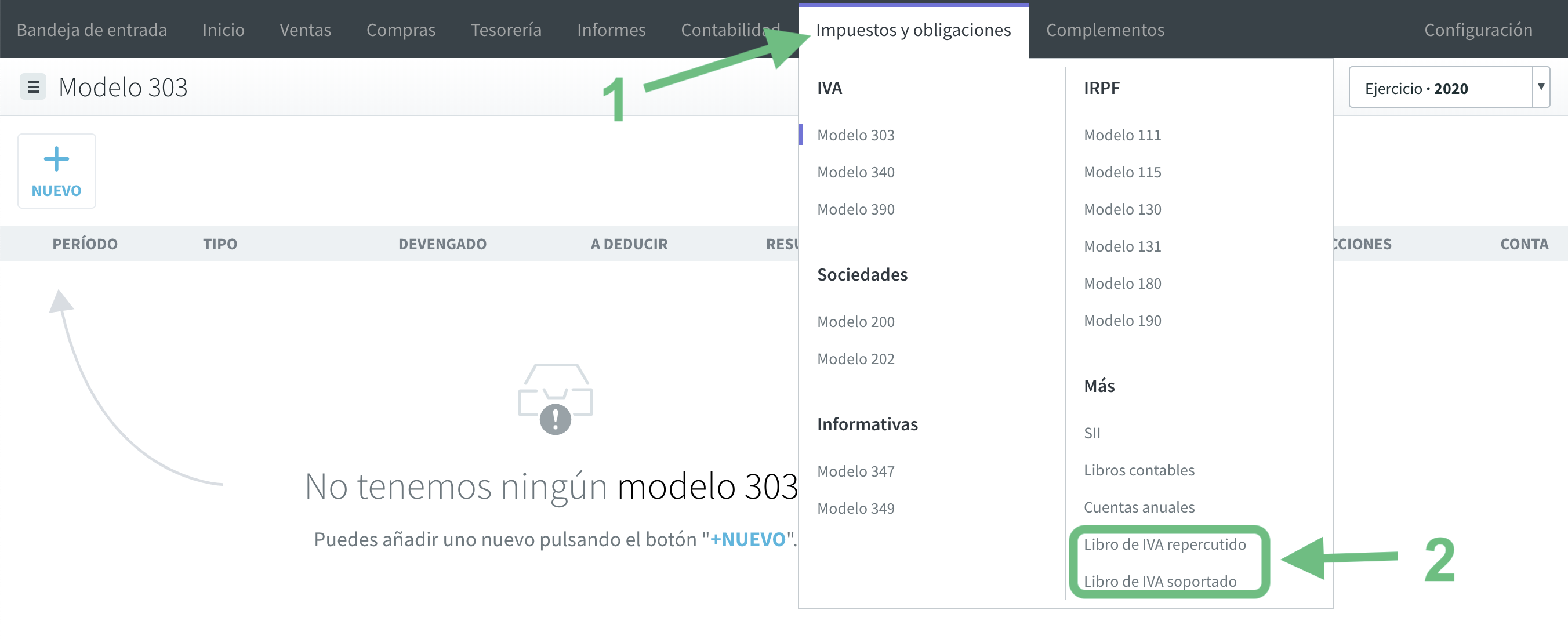

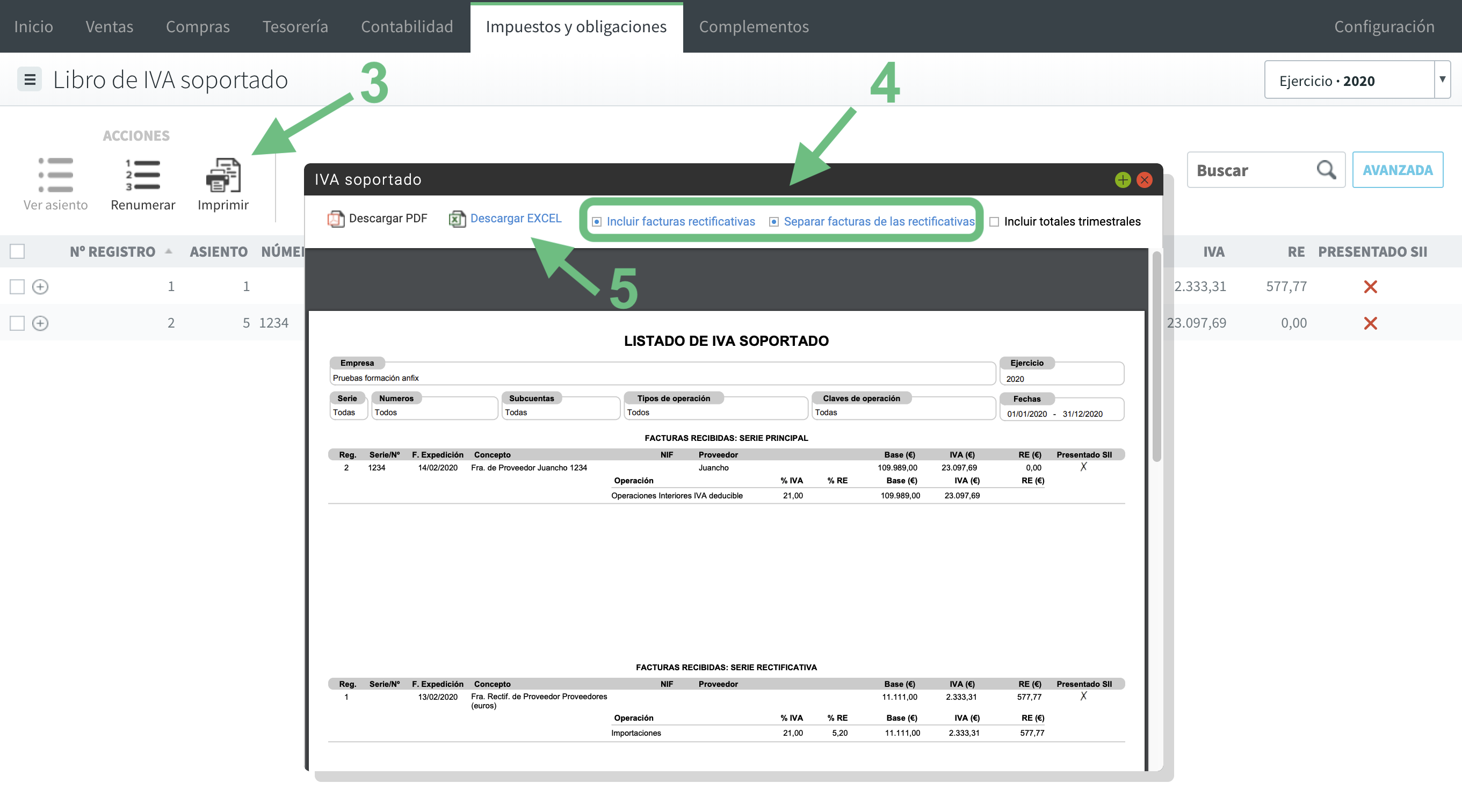

También podemos verificar estos valores utilizando el informe de IMPUESTOS Y OBLIGACIONES → Libro de IVA soportado (o repercutido):

Pulsaremos en IMPRIMIR, seleccionaremos que queremos incluir las facturas rectificativas y separarlas, y después pulsamos en DESCARGAR EXCEL:

Se descargará en nuestro ordenador un listado en formato Excel con las facturas y su información, donde podremos agrupar por tipo de operación.

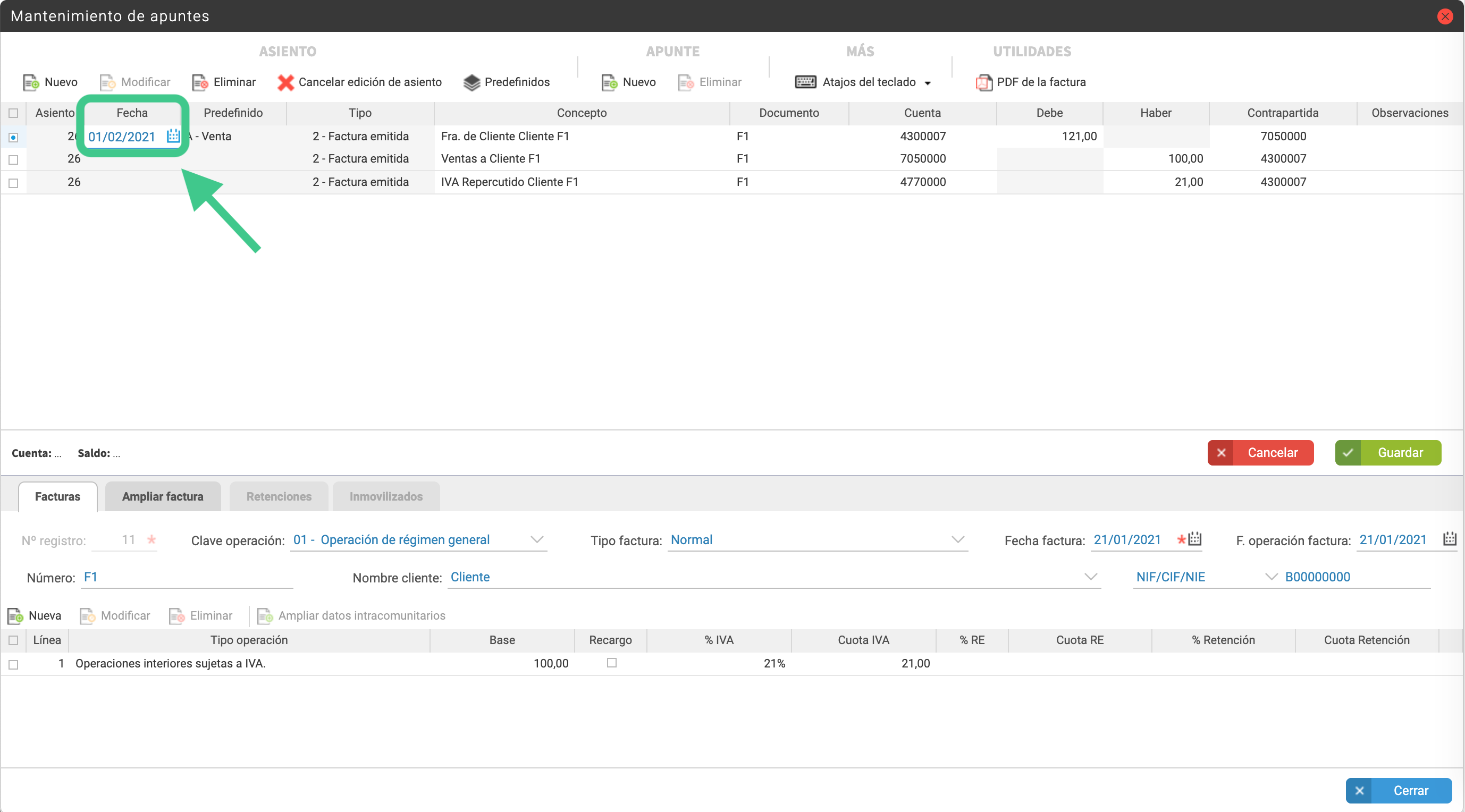

2. También es IMPORTANTE tener en cuenta que el modelo recogerá aquellas facturas que caigan dentro del período (mes o trimestre) seleccionado, teniendo en cuenta para ello la fecha del asiento contable. Esta fecha se copiará de la «Fecha asiento» cuando la factura es creada desde VENTAS o COMPRAS, y podrá modificarse también desde CONTABILIDAD.

Pulsa aquí para ver cómo presentar el modelo 303.

Veamos la información de cada apartado:

CABECERA

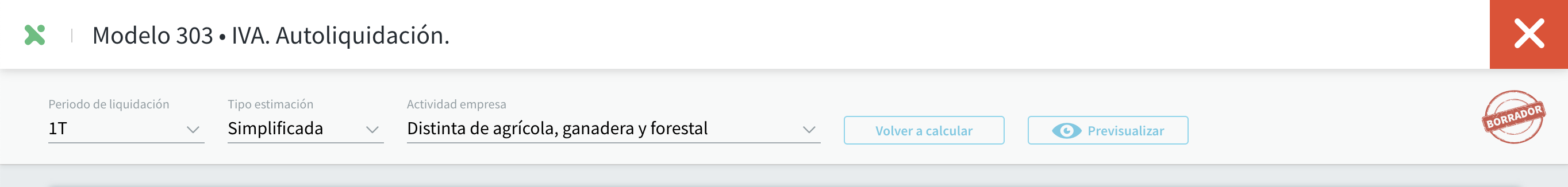

- PERÍODO DE PRESENTACIÓN: podremos elegir el mes o trimestre para el que queremos elaborar el modelo. Por defecto, anfix propondrá el período de impuestos que hay que presentar según el día actual.

- TIPO DE ESTIMACIÓN: aquí aparecen las opciones de: Simplificada, General y Ambas. Las casillas de este modelo se actualizarán según los requerimientos de la Agencia Tributaria, en función de la opción que seleccionemos.

- ACTIVIDAD EMPRESA: elegiremos si es «Agrícola, ganadera y forestal», distinta o ambas.

- Botón «VOLVER A CALCULAR»: Pulsando este botón se importarán de nuevo los datos de contabilidad, borrándose lo que hubiera anteriormente. Es decir que, si hubiéramos indicado alguna casilla de manera manual, este valor se borrará.

- Botón «PREVISUALIZAR»: Pulsando este botón veremos en pantalla cómo quedaría el modelo relleno, y también podríamos descargarlo en formato PDF.

- Indicador de estado (sello de la esquina superior derecha): indica cómo se encuentra el modelo en el cada momento. Antes de guardarlo, el estado será “borrador”, y cambiará a listo para presentar una vez pulses en “GUARDAR” el modelo.

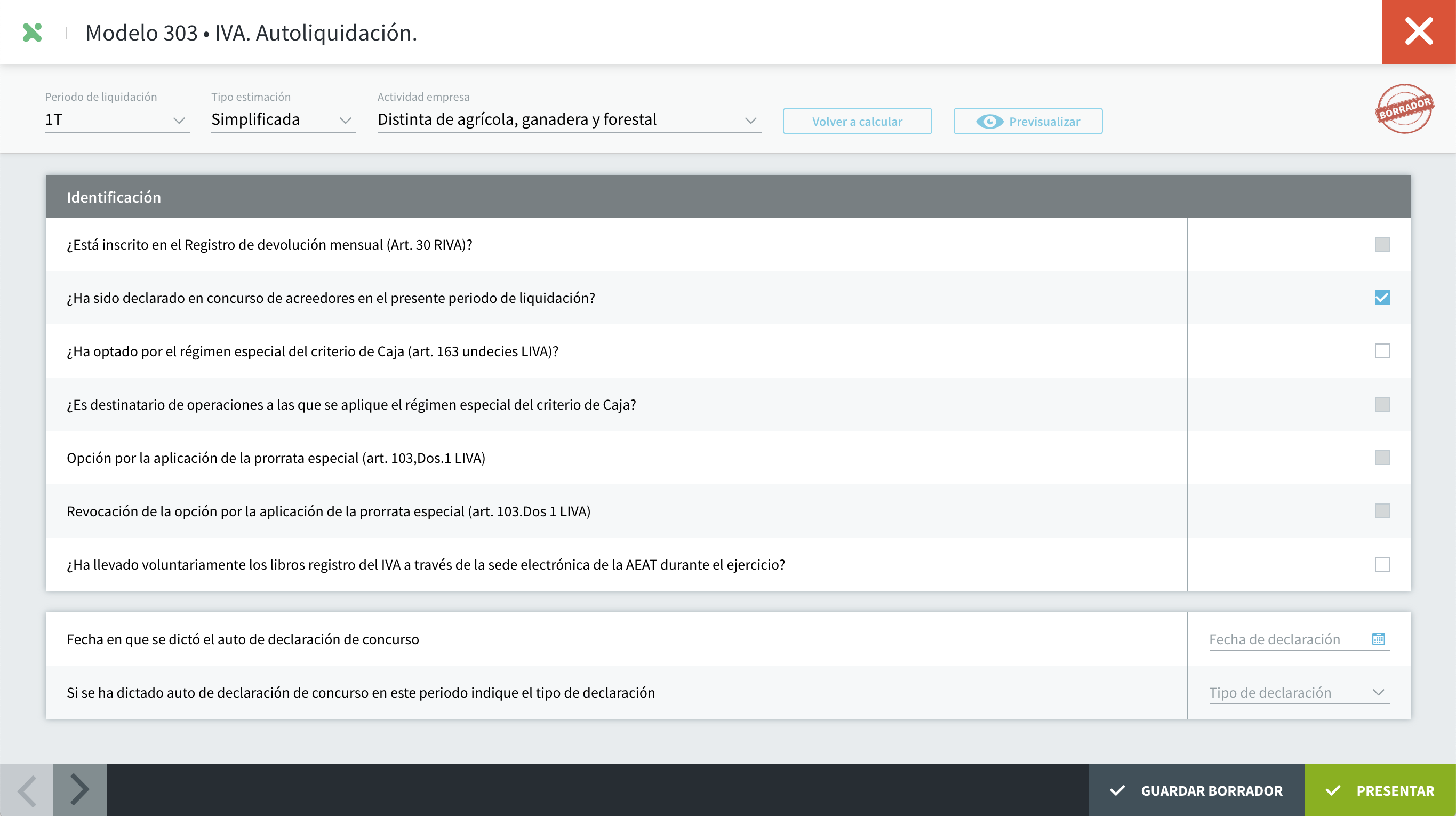

IDENTIFICACIÓN

En esta sección se informa de la situación de la empresa, en referencia a este modelo indicando si:

- Está en concurso de acreedores: Si marcamos esta casilla, aparecerán, en la parte inferior, las casillas en las que indicar la fecha y el tipo de declaración del auto.

- Ha llevado electrónicamente los libros registro del IVA durante el ejercicio.

Pulsando en la flecha de la esquina inferior izquierda ![]() pasamos a la siguiente pestaña, en la que encontraremos la información desglosada en las secciones de «Actividades agrícolas, ganaderas y forestales», «Actividades en régimen simplificado», «Cuotas devengadas», «IVA deducible» , «Información Adicional» y «Resultados». Esta información, anfix bien las calcula a partir de la información indicada por módulos o bien, la toma de los asientos de contabilidad, teniendo en cuenta el tipo de asiento y tipo de operación.

pasamos a la siguiente pestaña, en la que encontraremos la información desglosada en las secciones de «Actividades agrícolas, ganaderas y forestales», «Actividades en régimen simplificado», «Cuotas devengadas», «IVA deducible» , «Información Adicional» y «Resultados». Esta información, anfix bien las calcula a partir de la información indicada por módulos o bien, la toma de los asientos de contabilidad, teniendo en cuenta el tipo de asiento y tipo de operación.

ACTIVIDADES AGRÍCOLAS, GANADERAS Y FORESTALES

Este apartado aparecerá si en los datos de cabecera del modelo indicamos que la actividad de la empresa es «Agrícola, ganadera y forestal» o «Ambas».

Pulsaremos en «+ Añadir nueva actividad», si no la hemos indicado antes en la configuración de la empresa (apartado de «Actividades»):

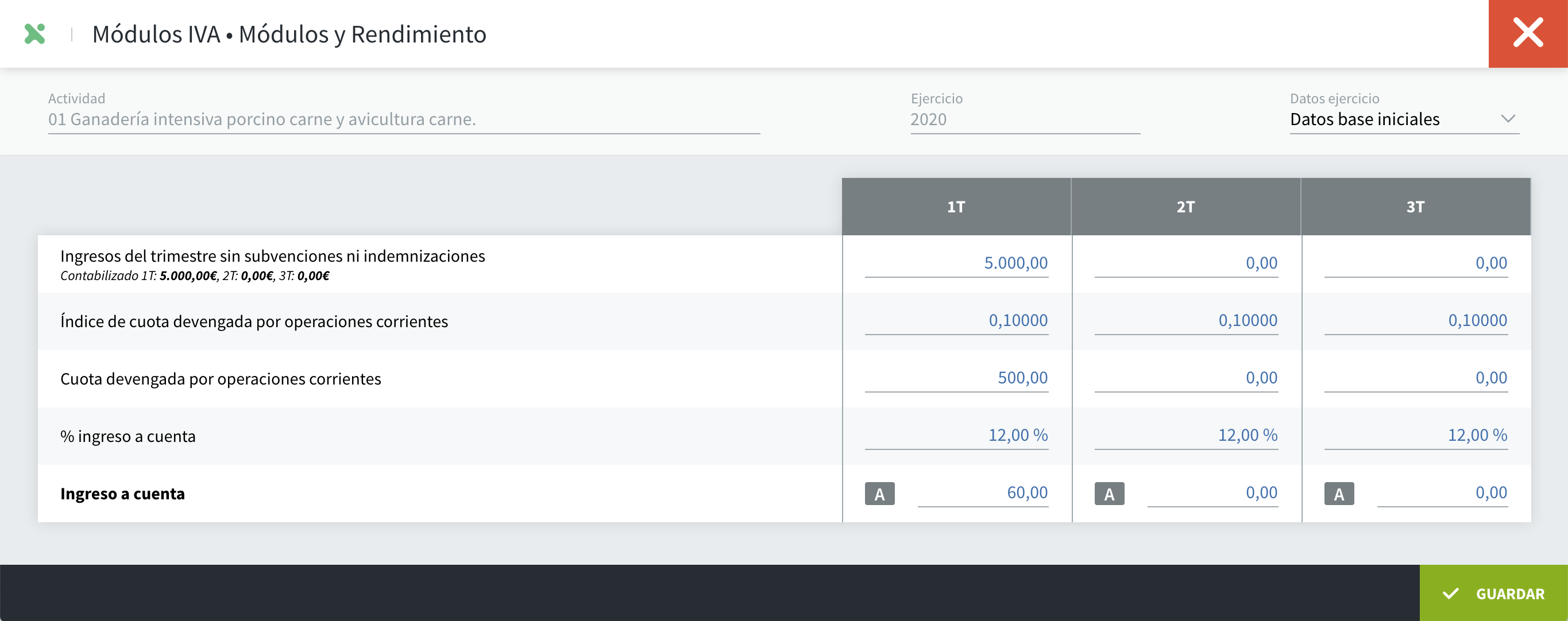

Casilla A: Mostrará, desglosado por epígrafes, la cuota correspondiente al ingreso a cuenta de cada actividad.

Su cálculo se realiza al indicar cada actividad:

- En el campo «Actividad» seleccionaremos del desplegable la que corresponda.

- Ingresos del trimestre sin subvenciones ni indemnizaciones: Se muestra el importe de las cuentas contables que comienzan por 7, restando la 746 y la 778. (Se muestra en negrita bajo el título de la línea). El valor se indicará manualmente.

- Índice de cuota devengada por operaciones corrientes: Veremos el índice de cuota predefinido para la actividad que hayamos seleccionado.

- Cuota devengada por operaciones corrientes: Es la multiplicación de las dos casillas anteriores.

- % Ingreso a cuenta: Aparecerá propuesto el porcentaje a aplicar en función de la actividad elegida.

- Ingreso a cuenta: Se calcula multiplicando las dos casillas anteriores.

ACTIVIDADES EN RÉGIMEN SIMPLIFICADO

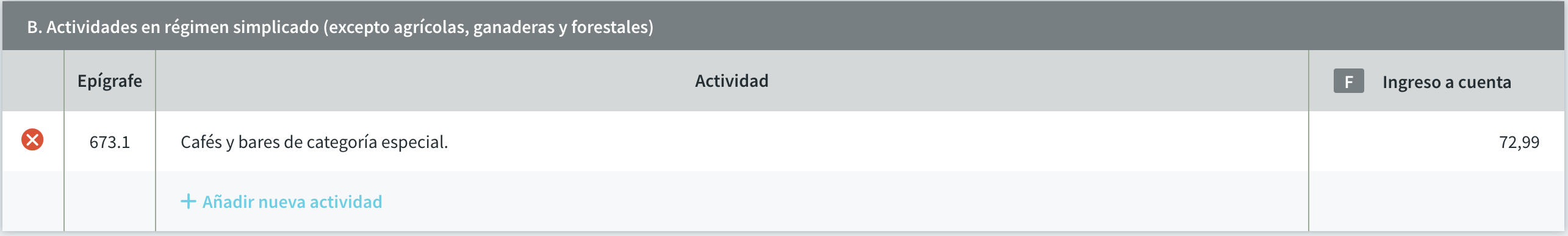

Pulsaremos en «+ Añadir nueva actividad», si no la hemos indicado antes en la configuración de la empresa (apartado de «Actividades»):

Casilla F: Mostrará, desglosado por epígrafes, la cuota correspondiente al ingreso a cuenta de cada actividad.

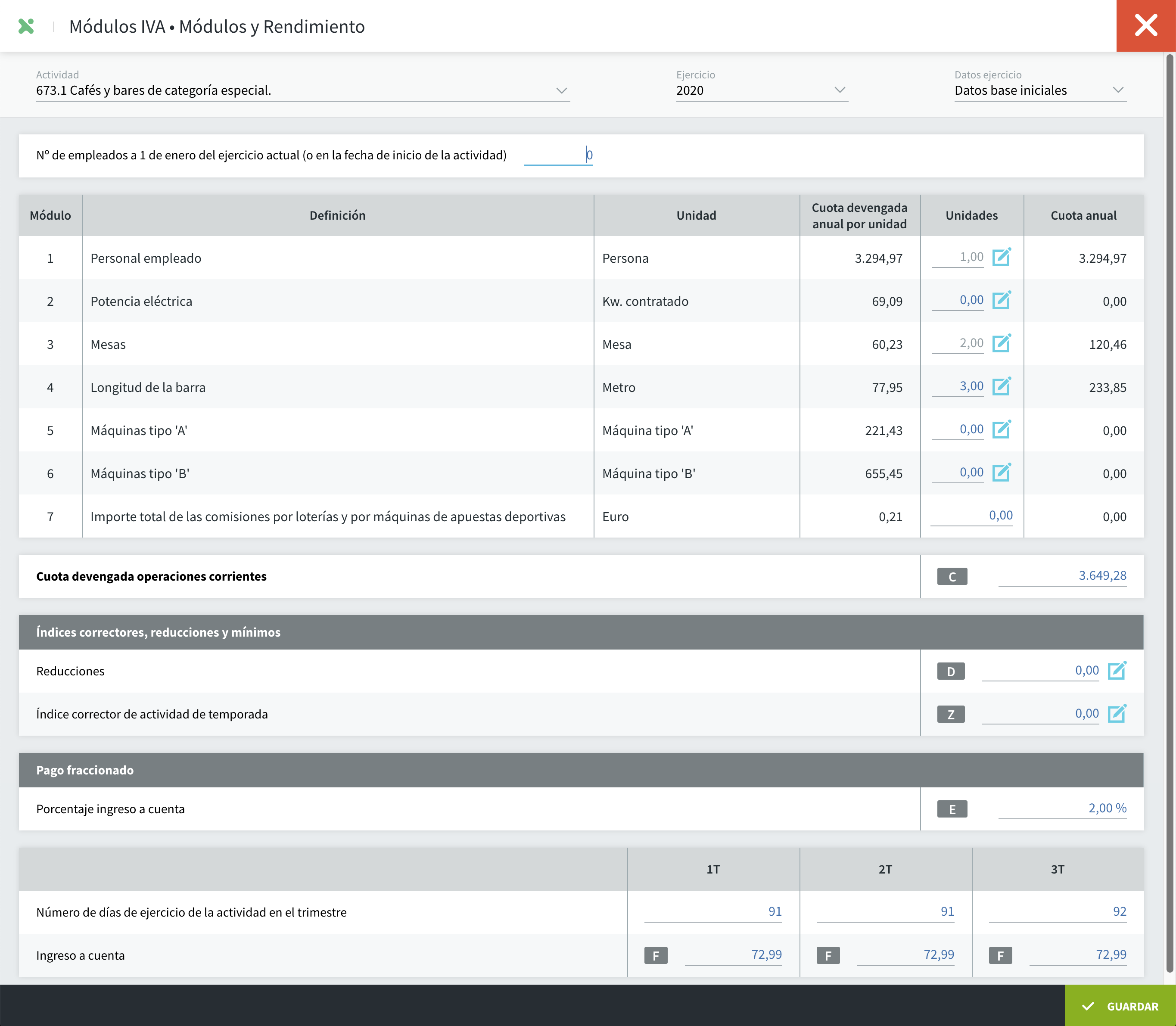

Su cálculo se realiza al indicar cada actividad:

- Cuota devengada operaciones corrientes (casilla C): Aquí se suma la cuota anual calculada para cada módulo.

- Índices correctores, reducciones y mínimos:

- Reducciones (casilla D): Si a la empresa le corresponde una reducción, lo indicaremos editando esta casilla. La empresa ha de tener una autorización concedida por la Administración tributaria por supuestos excepcionales de carácter general, o por el Ministerio de Hacienda y AAPP, mediante Orden ministerial, en aquellos supuestos excepcionales de carácter general, incendios, inundaciones, etc.

- Índice corrector de actividad de temporada (casilla Z): Por defecto, no se aplicará ningún índice corrector. Si corresponde, podemos elegir el índice correspondiente para actividades de temporada que se realizan hasta 60 días, de 61 a 120 días o de 121 a 180 días.

- Pago fraccionado

- Porcentaje ingreso a cuenta: Aparecerá propuesto el porcentaje a aplicar en función de la actividad elegida.

- Ingreso a cuenta: (casilla F): Se calculará multiplicando el porcentaje anterior por la cuota devengada por operaciones corrientes, descontando las correcciones, y se corregirá teniendo en cuenta el número de días de ejercicio de la actividad.

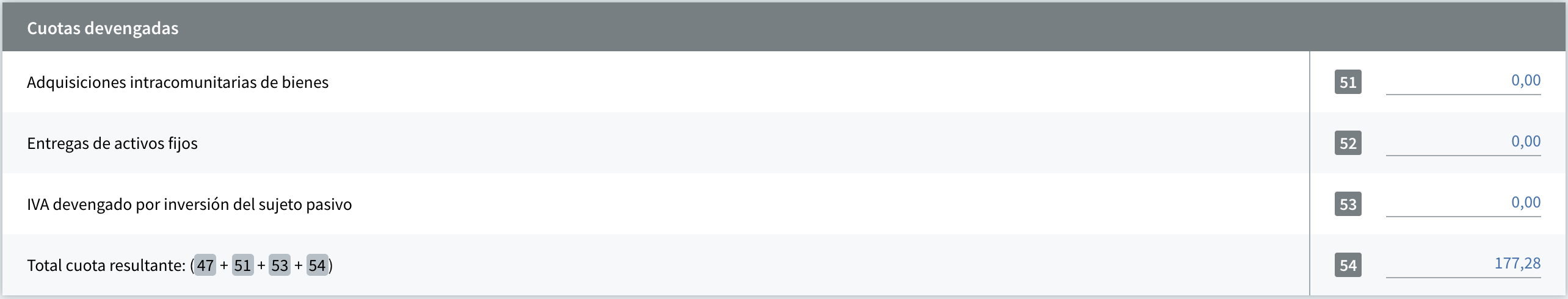

CUOTAS DEVENGADAS

- Adquisiciones intracomunitarias de bienes (casilla 51): aquí aparecerán las cuotas de IVA de los asientos tipo “Factura recibida”, «Rectificativa – Factura recibida», «Bien de inversión – Compra» y «Rectificativa – Bien de inversión – Compra» con tipo de operación de “Adquisición intracomunitaria” o «Servicios recibidos de la U.E.».

- Entregas de activos fijos (casilla 52): Habría que introducir manualmente las cantidades de IVA procedentes de ventas de activos.

- IVA devengado por inversión del sujeto pasivo (casilla 53): Aquí aparecerá la suma de las cuotas de IVA de los asientos tipo “Factura recibida”, «Rectificativa – Factura recibida», «Bien de inversión – Compra» y «Rectificativa – Bien de inversión – Compra» con tipo de operación,«Servicios recibidos de la U.E.” o “Inversión del sujeto pasivo» .

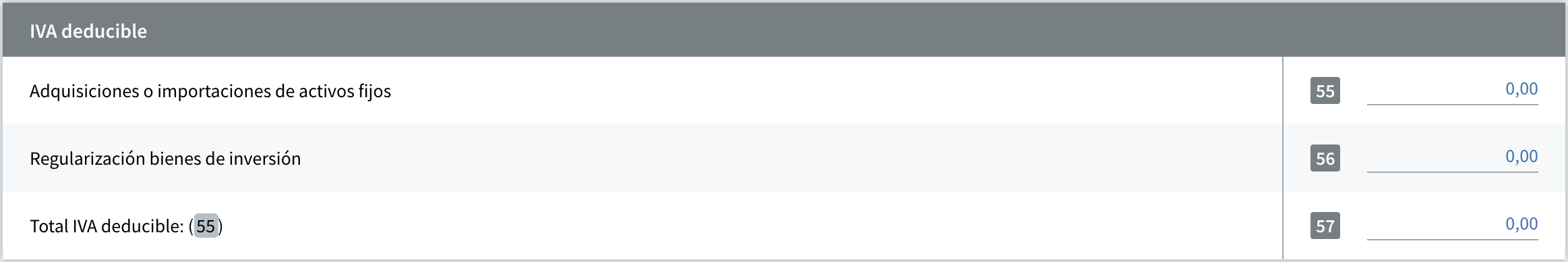

- Adquisiciones o importaciones de activos fijos (casilla 55): Incluye las cuotas de IVA de todos los asientos tipo “Bien de inversión – Compra” o «Rectificativa – Bien de inversión – Compra», con cualquier tipo de operación, excepto «IVA no deducible».

- Regularización bienes de inversión (casilla 56): Indicaremos manualmente el importe.

- Total IVA deducible (casilla 57): Mostrará la suma de las dos casillas anteriores.

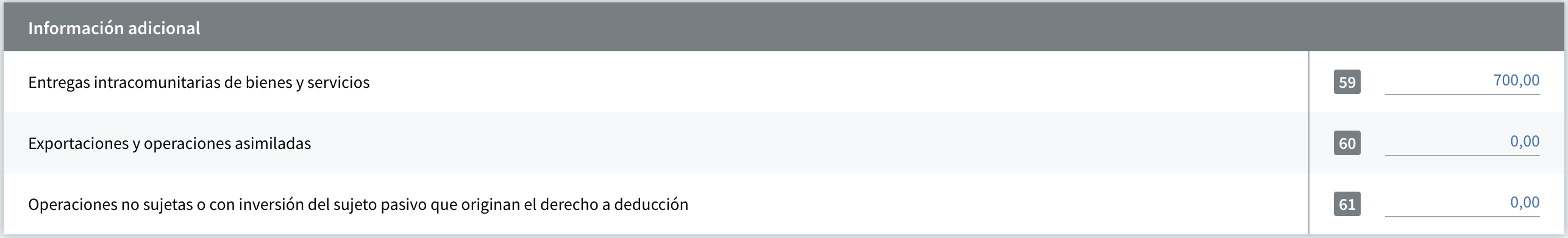

- Entregas intracomunitarias de bienes y servicios (casilla 59): tendremos la suma de las bases imponibles de los asientos tipo “Factura emitida» y «Rectificativa – Factura emitida» con tipo de operación “Entregas intracomunitarias” o «Entregas intracomunitarias (Operaciones triangulares)».

- Exportaciones y operaciones asimiladas (casilla 60): tendremos la suma de las bases imponibles de los asientos tipo “Factura emitida» y «Rectificativa – Factura emitida» con tipo de operación “Exportaciones” o bien «Operaciones con Canarias, Ceuta y Melilla».

- Operaciones no sujetas o con inversión de sujeto pasivo que originan el derecho a devolución (casilla 61): tendremos la suma de las bases imponibles de los asientos tipo “Factura emitida” y “Rectificativa – Factura emitida” con tipo de operación “Operaciones no sujetas a IVA o Inversión del Sujeto pasivo con derecho a deducción”.

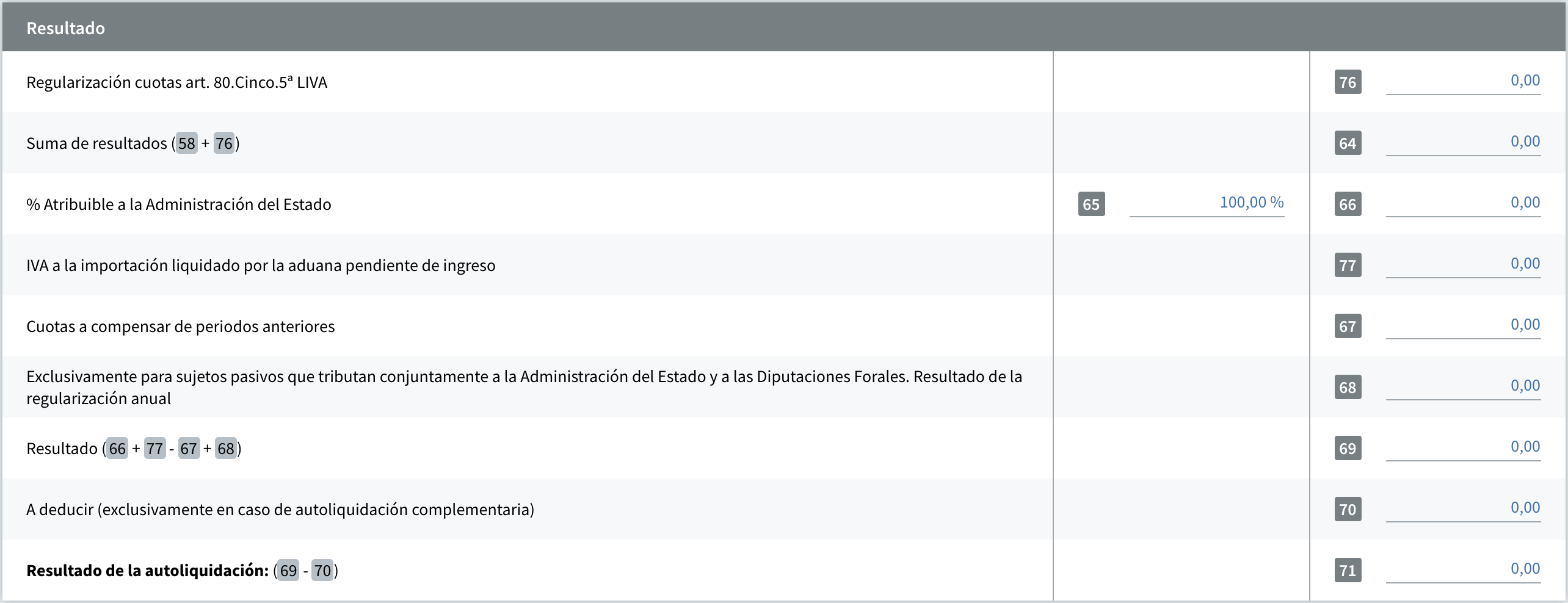

En esta última sección se realizarán las operaciones de suma o resta indicadas, y, además tendremos:

- Regularización cuotas art. 80.Cinco.5ª LIVA (casilla 76): podremos introducir de forma manual, el importe correspondiente a las cuotas soportadas que no pudo deducirse y de las que resulta deudor frente a la Hacienda Pública.

- % Atribuible a la Administración del estado (casilla 65) con un 100% por defecto, y su cuota correspondiente (casilla 66).

- IVA a la importación liquidado por la aduana pendiente de ingreso (casilla 77): a indicar de forma manual.

- Cuotas a compensar de períodos anteriores (casilla 67): aquí se volcará el importe a compensar de los modelos de períodos anteriores, siempre y cuando los modelos estén en estado «Presentado».

- Exclusivamente para sujetos pasivos que tributan conjuntamente a la Administración del Estado y a las diputaciones Forales. Resultado de la regularización anual (casilla 68): a indicar de forma manual.

- A deducir (exclusivamente en caso de autoliquidación complementaria) (casilla 70): si estamos generando una declaración complementaria, y el resultado de la original fué a deducir, éste se volcará en esta casilla.

¿EN QUÉ CASILLAS SE REFLEJA MI FACTURA?

A continuación indicaremos las casillas en las que quedará reflejada una factura, en función de su tipo y del tipo de operación que tiene para los modelos de IVA.

Estos valores los podemos comprobar en el asiento contable de la factura:

- Factura emitida, según su tipo de operación:

- Operaciones interiores sujetas a IVA: No se refleja en el régimen simplificado.

- Operaciones exentas sin derecho a deducción: No se refleja en este modelo.

- Entregas intracomunitarias: Casilla 59.

- Entregas intracomunitarias (operaciones triangulares): Casilla 59.

- Operaciones con Canarias, Ceuta y Melilla: Casilla 60.

- Exportaciones: Casilla 60.

- Operaciones no sujetas a IVA o inversión del sujeto pasivo con derecho a deducción: Casilla 61.

- Otras operaciones exentas con derecho a devolución: No se refleja en este modelo.

- Rectificativa – Factura emitida, según su tipo de operación:

- Operaciones interiores sujetas a IVA: No se refleja en el régimen simplificado.

- Operaciones exentas sin derecho a deducción: No se refleja en este modelo.

- Entregas intracomunitarias: Casilla 59.

- Entregas intracomunitarias (operaciones triangulares): Casilla 59.

- Operaciones con Canarias, Ceuta y Melilla: Casilla 60.

- Exportaciones: Casilla 60.

- Operaciones no sujetas a IVA o inversión del sujeto pasivo con derecho a deducción: Casilla 61.

- Otras operaciones exentas con derecho a devolución: No se refleja en este modelo.

- Factura recibida, según su tipo de operación:

- Operaciones interiores IVA deducible: No se refleja en el régimen simplificado.

- Compensaciones agrarias: No se refleja en el régimen simplificado.

- Adquisición intracomunitaria: Casilla 51.

- Servicios recibidos de la U.E.: Casilla 53.

- Importaciones: No se refleja en el régimen simplificado.

- IVA no deducible: No se refleja en este modelo.

- Inversión del sujeto pasivo: Casilla 53.

- Rectificativa – Factura recibida, según su tipo de operación:

- Operaciones interiores IVA deducible: No se refleja en el régimen simplificado.

- Compensaciones agrarias: No se refleja en el régimen simplificado.

- Adquisición intracomunitaria: Casilla 51.

- Servicios recibidos de la U.E.: Casilla 53.

- Importaciones: No se refleja en el régimen simplificado.

- IVA no deducible: No se refleja en este modelo.

- Inversión del sujeto pasivo: Casilla 53.

- Bien de inversión – compra, según su tipo de operación:

- Operaciones interiores IVA deducible: Casilla 55.

- Compensaciones agrarias: Casilla 55.

- Adquisición intracomunitaria: Casillas 51 y 55.

- Servicios recibidos de la U.E.: Casillas 53 y 55.

- Importaciones: Casilla 55.

- IVA no deducible: No se refleja en este modelo.

- Inversión del sujeto pasivo: Casillas 53 y 55.

- Rectificativa – Bien de inversión – compra, según su tipo de operación:

- Operaciones interiores IVA deducible: Casilla 55.

- Compensaciones agrarias: Casilla 55.

- Adquisición intracomunitaria: Casillas 51 y 55.

- Servicios recibidos de la U.E.: Casillas 53 y 55.

- Importaciones: Casilla 55.

- IVA no deducible: No se refleja en este modelo.

- Inversión del sujeto pasivo: Casillas 53 y 55.

¿CÓMO VERIFICO SI HAN LLEGADO A CONTABILIDAD FACTURAS DE UN PERÍODO YA PRESENTADO?

Para identificar si ha llegado a contabilidad alguna factura para la que ya hemos presentado el modelo, podemos verificar si una declaración complementaria tendría movimientos, o bien, directamente, identificar si hay asientos posteriores al asiento que refleja la liquidación.

En ambos casos es necesario que el modelo 303, tras presentarse en hacienda, lo hayamos puesto en anfix en estado de «Presentado» y se haya llevado a contabilidad la liquidación. (Ver el paso 4 de la presentación del modelo).

1 – Verificación de la declaración complementaria:

- Seleccionaremos el modelo (ha de estar en estado presentado) y generaremos una declaración complementaria. Esto no significa necesariamente que vayamos a presentar una declaración – sólo vamos a generar este borrador para comprobar su resultado.

- Si el resultado de la autoliquidación es distinto de cero, significará que hay alguna factura que ha llegado a contabilidad, y no estaba reflejada en el modelo.

- Si el resultado de la declaración complementaria es cero, pero esta empresa puede tener reflejadas facturas de compras de bienes de inversión intracomunitarias, o con Inversión del Sujeto Pasivo, entonces pasaríamos a comprobar si las casillas 51, 53 y 55 son diferentes respecto a la declaración presentada.

Si encontramos alguna diferencia en la declaración, significará que ha llegado a contabilidad alguna factura relevante del período, después de haber entregado el modelo.

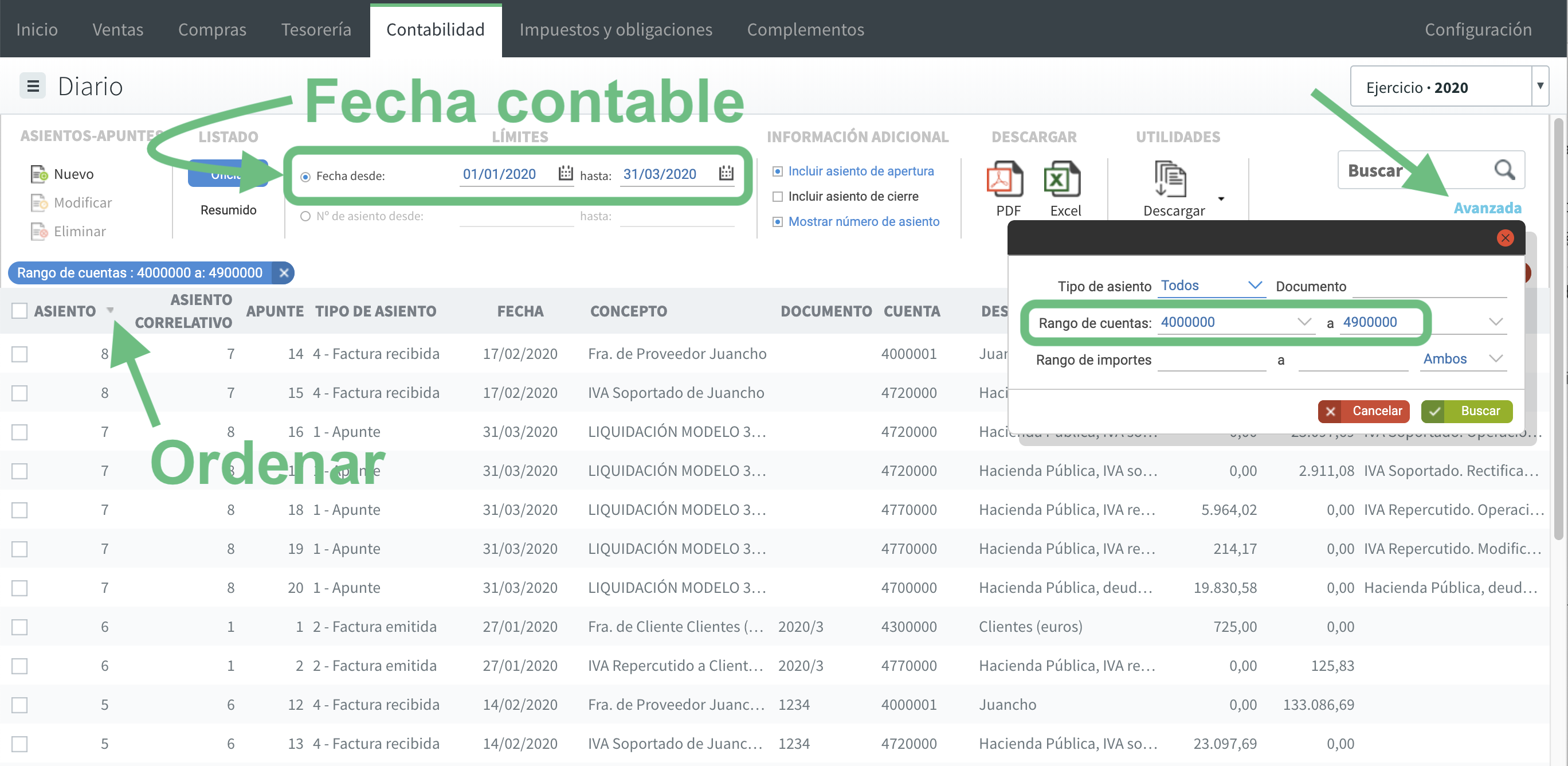

2 – Identificación de asientos posteriores al asiento de la liquidación:

- Para identificar si hubieran asientos de facturas posteriores al asiento de la liquidación, podríamos, por ejemplo, listar en CONTABILIDAD → DIARIO los asientos del periodo a verificar, filtrando por el rango de cuentas del grupo 4. Si ordenamos por la columna de «ASIENTO», veríamos si hay facturas contabilizadas después del asiento correspondiente a la liquidación del modelo.

En este ejemplo, vemos que, tras el asiento 7 de la liquidación del modelo, se ha registrado una factura.

En este ejemplo, vemos que, tras el asiento 7 de la liquidación del modelo, se ha registrado una factura.

¿QUÉ PUEDO HACER SI LLEGA UNA FACTURA DE UN PERÍODO YA PRESENTADO?

Debemos tener en cuenta el modelo recogerá aquellas facturas que caigan dentro del período (mes o trimestre) seleccionado, teniendo en cuenta para ello la fecha del asiento contable. Esta fecha se copiará de la «Fecha asiento» cuando la factura es creada desde VENTAS o COMPRAS, y podrá modificarse también desde CONTABILIDAD.

Si llega una factura relevante, de un periodo para el que ya hemos presentado el modelo 303, podríamos:

- Modificar, si fuera necesario la fecha contable de la factura. Aquí indicaríamos una fecha del periodo en el que queramos que se refleje esta factura. (Por ejemplo, si queremos que se refleje en el segundo trimestre, indicaríamos fecha del 1 de abril).

- Presentar una declaración complementaria que incluya también esta factura.